Pandora es una compañía danesa fundada en 1982 por Per Enevoldsen y su esposa Winnie. El matrimonio viajaba frecuentemente a Tailandia para importar joyas. Gracias al éxito de las colecciones se decidió apostar por la venta al por mayor, momento en el que se construye su primera fábrica en Tailandia.

En el año 2000, se crea la pulsera Pandora personalizable con charms, producto que consigue una gran popularidad en todo el mundo. ¿Quién no conoce a alguna mujer que lleve una pulsera Pandora? Gracias a esta creación la compañía se expande al mercado internacional hasta alcanzar la fabricación de 117 millones de piezas en 2017, las cuales son vendidas a través de más de 7.700 puntos de venta, de los cuales 1.100 son de su propiedad.

Según el informe del sector del lujo elaborado por Deloitte, Pandora tiene el mayor margen neto del sector, del 29,7 %. Por ejemplo, Tous, una empresa española con unas características similares a la del fabricante danés, tan solo tiene un margen neto del 7,6 %. Además del excelente margen, Pandora se sitúa en la posición 20 del top 100 en volumen de ingresos; hecho que destaca porque en 2014 no aparecía en la clasificación elaborada anualmente por Deloitte.

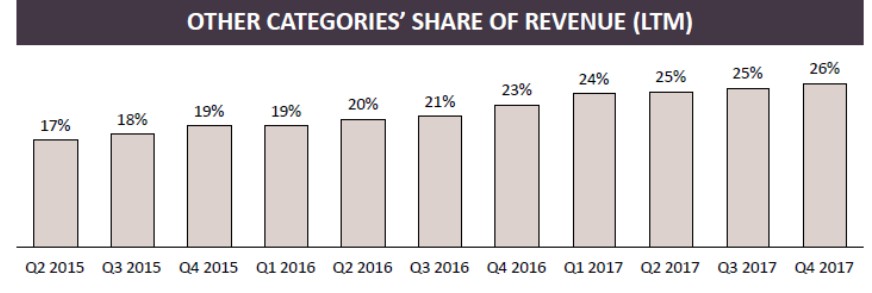

Sin duda alguna, el producto estrella de Pandora es la venta de brazaletes y charms para personalizarlos, ya que acaparan la mayor parte de los ingresos. La empresa sabe que no puede depender eternamente de la pulsera Pandora, ya que las modas vienen y van. Por eso, se ha ido ampliando el catálogo de joyas con la incorporación de anillos, pendientes y colgantes. Mientras que en 2008 el 90 % de los ingresos procedían de las pulseras personalizables, en 2018, los nuevos productos han acaparado más porcentaje de los ingresos hasta alcanzar el 27 %. En el pasado, Pandora era un tipo de pulsera personalizable que estaba de moda, pero en la actualidad la compañía se ha convertido en una marca de joyas a precios asequibles presente en todo el mundo.

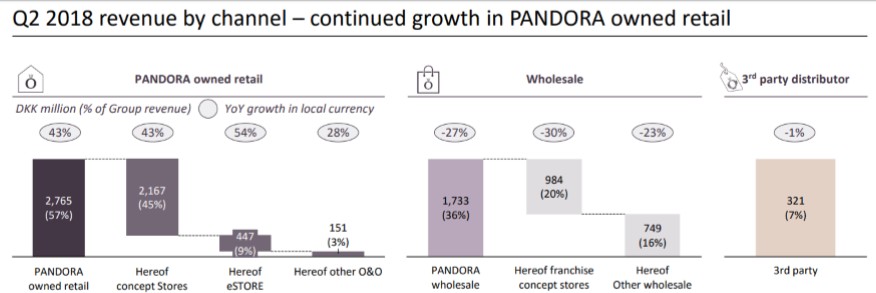

No solo ha cambiado el catálogo de productos, también ha cambiado la forma de venderlos. Actualmente, Pandora está siguiendo una política de adquisición de tiendas propias y el fortalecimiento de los canales digitales.

Como muestra la imagen superior, la mayor parte de los ingresos del segundo trimestre de 2018 proceden de las tiendas propias. No obstante, la venta al por mayor sigue siendo una parte importante de los ingresos. Los directivos quieren impulsar el negocio digital y la creación o adquisición de nuevas tiendas Pandora.

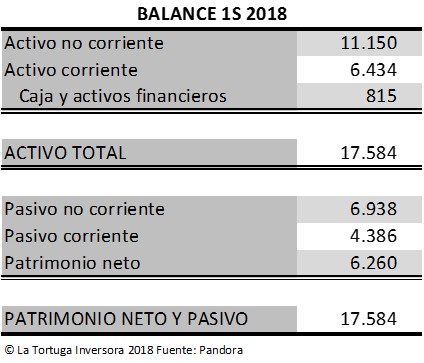

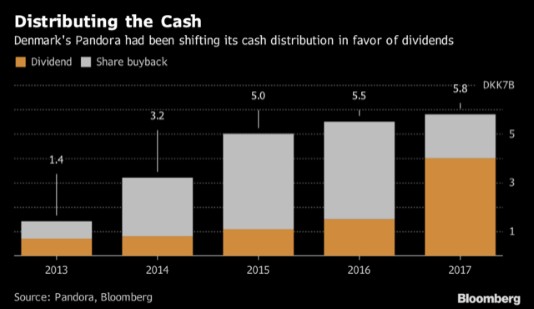

Pandora presenta un balance que se ha ido apalancando con el tiempo. En el primer semestre de 2018, la compañía tenía una deuda neta de 6.190 millones de Coronas Danesas (en adelante, M DKK), un incremento del 57 % respecto al año anterior. Este significante aumento se ha producido para poder financiar la adquisición de puntos de venta de terceros. Lo curioso de todo esto es que la compañía no necesitaría pedir préstamos para continuar con esta estrategia, ya que su generación de caja es excelente. El problema que tiene es el alto dividendo y la gran cantidad de recompra de acciones, las cuales se llevan una gran parte del efectivo generado.

Como se observa en el gráfico de Bloomberg, el dividendo y la recompra de acciones ha ido aumentando año tras año. Esto es bueno para los accionistas, ya que se reduce el número de acciones y encima se les da una rentabilidad. Todo esto es posible gracias al excelente negocio que posee la compañía danesa. El problema surge cuando se necesita ese dinero para seguir la nueva estrategia del Grupo. Como dato, el dividendo y la recompra de acciones costó más de 5.700 M DKK, mientas que las adquisiciones solo representaron 1.800 M DKK. En mi opinión, la actual política de gratificación a los accionistas choca con la estrategia del negocio y por tanto deben tomar cartas en el asunto. La verdad es que lo tiene muy fácil, tan solo debe reducir el dividendo y la recompra de acciones.

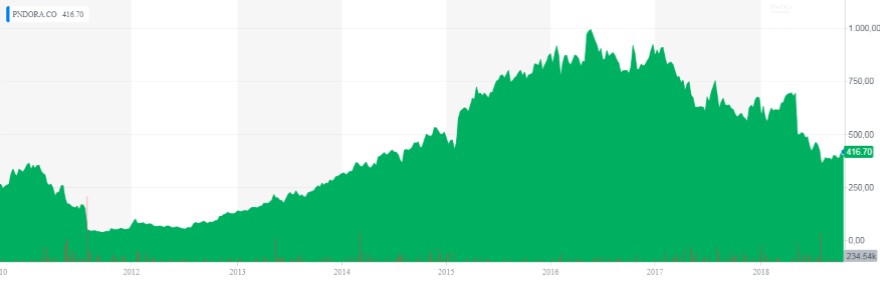

Si estamos ante una empresa de excelente calidad, ¿por qué ha caído la cotización durante los últimos meses? Durante 2018, se ha producido una pérdida significativa de la capitalización bursátil debido a diferentes revisiones en las previsiones que ofrece la empresa. A principios de año, los directivos previeron que las ventas crecerían en torno al 7 – 10 %, pero actualmente se estima que crecerán entre el 4 – 7 %. Si se tiene en cuenta que el año pasado los ingresos aumentaron un 12,3 %, queda patente una importante ralentización en el crecimiento.

Desde mi punto de vista esto, es normal. Lo anormal sería crecer a doble dígito hasta el fin de los días. Por tanto, se puede decir que el mercado sobrevaloraba el crecimiento de los resultados y por eso reaccionó bruscamente a las correcciones de las previsiones. Además, la adquisición de negocios de terceros y la apertura de nuevas tiendas hacen crecer los costes, reduciendo los márgenes del joyero danés. El último profit warning provocó una caída en la cotización del 20 % y la renuncia del CEO, Anders Colding Friis.

Desde mi punto de vista, el mercado ha sobreactuado con la desaceleración del negocio. No debemos olvidar que estamos ante una empresa que continúa creciendo, aunque con unas cifras más modestas. Es cierto que ya no se trata de una empresa con un enorme potencial de crecimiento, pero tiene una capitalización bursátil muy conservadora. Pandora tiene un excelente negocio que posiblemente mejore con el mayor control sobre las tiendas. La cuenta de flujos de caja demuestra que el dinero está entrando a mansalva y es suficiente para mantener el negocio, expandirse y gratificar a los accionistas.

Quizás uno de los riesgos más importantes que tiene la compañía sea la centralización de su producción en Tailandia. En este país asiático existe una inestabilidad política importante que podría ocasionar problemas en la fabricación de las piezas. Sin embargo, recientemente se ha abierto un nuevo centro de producción. Yo no soy un experto en geopolítica y si los directivos creen en la estabilidad del país será por algo.

Si aún no creen que Pandora es una empresa de calidad, tan solo hace falta entrar en las cifras clave que ofrece Mornigstar. Los datos muestran un aumento de las ventas, unos excelentes márgenes, un aumento del beneficio neto, una reducción del número de acciones y una excelente generación de free cash flow.

Actualmente, la empresa tiene un PER en cuanto a los resultados de los últimos tres años de 9,5 veces y un EV/EBIT de 7,4 veces. Con estos múltiplos se puede afirmar que la empresa cotiza con descuento. Desde mi punto de vista, Pandora tendría que cotizar en torno a los 700 DKK por acción, precio que ofrece un margen de seguridad en cuanto a la cotización actual (420 DKK).

En resumen, Pandora es una empresa APTA PARA LA INVERSIÓN con un negocio excelente que cotiza con descuento. A precios actuales, el fabricante de joyas danés sería un candidato estupendo para una cartera diversificada con una visión a largo plazo.

Invierte en tu educación financiera

¡Leer te da más!