El 12 de marzo de 2020, el IBEX-35 sufrió la mayor caída bursátil de su historia, perdió un 14 % de su capitalización. Como es lógico, en un mundo globalizado, España no es un país aislado, como tampoco lo es China, y todos los índices mundiales han caído por culpa del temor a una crisis global causada por el COVID-19. Mientras Mercadona no daba abasto para ofrecer papel higiénico a sus clientes, el mercado de Wall Street ofrecía descuentos importantes en una gran variedad de activos. Se podría decir que prácticamente todas las secciones de este hipermercado de las finanzas ofrecía (y ofrece) descuentos en múltiples valores. Así pues, querido lector, le suplico que se deje de tonterías, no siga al rebaño, no amontone pirámides de papel higiénico o litros de leche, le animo a construir una cartera diversificada con un enfoque a largo plazo. Si sigue este consejo, dentro de unos años su yo futuro le dará las gracias, de lo contrario, tendrá papel suficiente para secarse las lágrimas de lo que podría haber sido.

Al igual que yo, ahora tiene más tiempo para disfrutar de su pareja, hijos o de recuperar ese libro olvidado en la mesita de noche. Pero le ofrezco un plan mejor, ¿y si nos vamos de crucero? Sí, lo ha leído bien, me gustaría subir a bordo de tres cruceros diferentes con usted y cuando llegue el buen tiempo podrá elegir el que más le haya gustado. Pues venga, haga las maletas que nos espera una travesía por el mar financiero y, ya le adelanto, está un poco bravo.

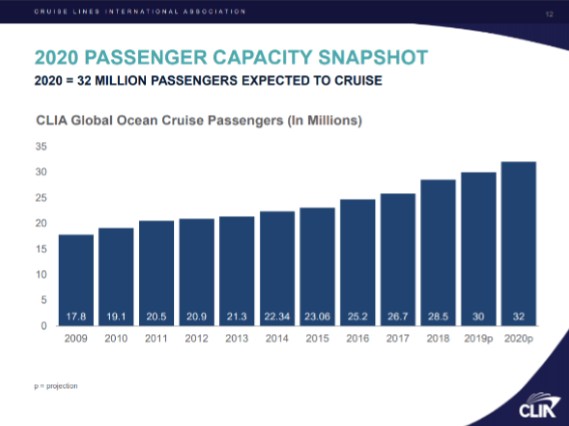

En 2019, el mercado de cruceros obtuvo más de 30 millones de clientes en todo el mundo. En 2020 se esperaba llegar a los 32 millones de pasajeros, no obstante, si se consiguiera llegar a la cifra del pasado año sería un éxito rotundo. A pesar de la situación actual, el número de pasajeros no ha dejado de aumentar desde 2009, pasando de 17,8 millones a los 30 millones del último año, lo que le otorga una tasa anual compuesta (en adelante, TAC) del 5,4 %.

Actualmente, el sector no está muy respaldado por la comunidad inversora; una buena parte de los inversores cree que alguna compañía, o quizás todas, vayan a quebrar y a desaparecer. Si quebrasen todas las compañías de cruceros sería un desastre económico. Por ejemplo, en Estados Unidos la industria aporta 53.000 millones de dólares y emplea a más de 420.000 estadounidenses.

Otro dato interesante es que se trata de un sector oligopolístico, donde cuatro compañías controlan el 87 % del mercado mundial. En este artículo se van a analizar las tres más importantes: Carnival, con el 47,4 % del mercado, Royal Caribbean, con el 23 %, y Norwegian Cruise, con el 9,5 %. La cuarta compañía en número de pasajeros es la ítalo-suiza MSC Cruceros, con el 7,2 % del mercado; la cual no va a ser analizada porque es una empresa de capital privado.

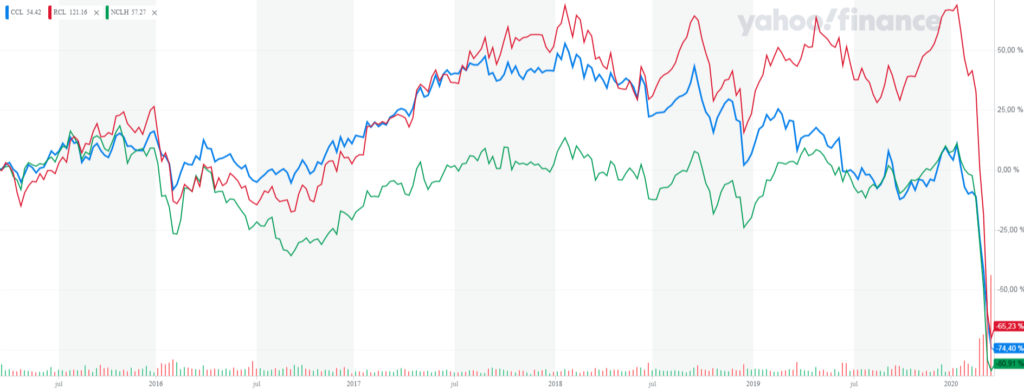

Como puede observar en el gráfico, el oligopolio crucerista mundial se ha hundido literalmente en bolsa. Desde que se inició la crisis por el coronavirus, el triunvirato crucerista ha perdido en torno al 70 % de su capitalización bursátil. Parece ser que al Señor Mercado no le apetece ir de crucero por el Mar Caribe. Mejor para nosotros, no tendremos que hacer tanta cola en el bufé del crucero para comer.

No obstante hay esperanza en el sector, puesto que no es la primera vez que se enfrenta a una crisis. En 2013, el crucero Carnival Triumph se quedó sin potencia dejando a la deriva a 4.229 almas sin climatización y con falta de alimentos y retretes; vamos, una pesadilla de vacaciones. Tampoco debemos olvidarnos de la tragedia del Costa Concordia en 2012; seguro que recuerdan las imágenes del barco volcado en las aguas del mediterráneo. En este accidente murieron 32 personas, además de la valentía del capitán Francesco Schettino. Con esto no quiero justificar que la crisis actual no tenga la mínima importancia, de hecho, la tiene, pero el sector se ha enfrentado a muchos problemas a lo largo de su historia. El actual problema es que casi ninguna ruta de cruceros está operativa, es decir, las compañías están estancadas.

Desde mi punto de vista, esta crisis es temporal, como todas lo han sido. La actual situación se revertirá con el paso de algunos meses hasta que se consiga el control sobre el agente infeccioso. Cuando por fin salga el sol y la epidemia se haya erradicado, los turistas de todo el mundo volverán a demandar cruceros por todos los mares. Por eso mismo, creo que el mercado ha sobreactuado de manera maniaco-depresiva, haciendo que la comunidad inversora no aprecie el verdadero valor de estas compañías. Ahora que ya entiende la situación; ¿subimos a bordo de los cruceros?

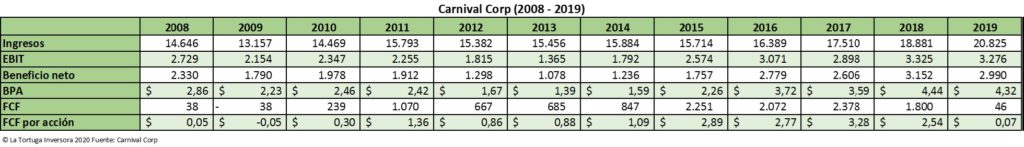

El primer crucero al que subiremos pertenece al líder del mercado, Carnival. Actualmente, cuenta con 104 cruceros y una capacidad para albergar a 249.000 pasajeros.

La tabla superior muestra como año tras año la empresa ha reportado beneficios para sus accionistas. De hecho, ni en los peores momentos de la crisis económica de 2008 dejó de ganar dinero para sus accionistas. Los ingresos no han dejado de aumentar hasta situarse cerca de los 21.000 millones de dólares, aumentado a una TAC del 9,1 %. El EBIT y el beneficio neto también han incrementado a una TAC positiva del 6,3 % y del 7,1 % respectivamente. Lo mejor de todo es que el beneficio por acción ha aumentado a una TAC superior a la del resto, del 9,6 %, lo cual indica que la compañía ha ido haciendo recompra de acciones.

La generación de caja no es tan buena como la de otras empresas. Las compañías que se dedican a este sector deben invertir grandes cantidades de dinero en construir y mantener los cruceros. Para que se haga una idea, el coste de construcción de un nuevo crucero puede estar en torno a los 1.000 millones de dólares. En 2019, la compañía se gastó 5.300 millones de dólares en CAPEX, de los cuales el 72 % fueron destinados al programa de construcción de barcos. Por tanto, estamos ante compañías muy intensas en capital, de ahí que su generación de caja no sea tan regular y eficiente como en otros sectores.

Durante el periodo analizado, la acción obtuvo una mediana del beneficio por acción de 2,44 $. Si tenemos en cuenta que el PER medio de la compañía en los últimos cinco años ha sido de 17 veces, una valoración conservadora del negocio serían unos 28.000 millones de dólares. Al escribir estas líneas, la compañía tiene tan solos una capitalización de unos 9.000 millones.

Al llegar a este punto usted se preguntará: si los datos son tan buenos, ¿por qué el mercado la está castigando tanto? Pues bien, principalmente por dos factores. El primero, el psicológico, el cual ha castigado a todas las acciones y ha provocado una subida en la demanda del papel higiénico. Recuerde que un rebaño histérico crea desequilibrios importantes, tanto en el supermercado como en Wall Street. El segundo, el nivel de endeudamiento de las empresas del sector.

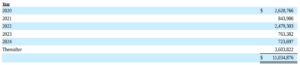

El principal problema que tiene Carnival es su nivel de endeudamiento, con una deuda total de 11.634 millones de dólares. La empresa solo dispone de 518 millones en efectivo y tiene que pagar 1.827 millones este año, es decir, con lo que tiene ahora no podría pagar lo que debe. Aunque si usted es un poco avispado podrá encontrar una nota en la memoria que indica que la empresa tiene unas líneas de crédito disponibles por valor de 3.000 millones, y lo mejor de todo, con un vencimiento para 2024 y con posibilidades de prorrogarlo hasta 2026. En otras palabras, puede estar tranquilo, Carnival no va a quebrar a corto plazo y usted podrá viajar este verano en alguno de sus cruceros por el Mar Mediterráneo.

Creo que ahora le empezaba a gustar el primer crucero, pero lamento decirle que debemos hacer transbordo; ¿embarcamos en el segundo?

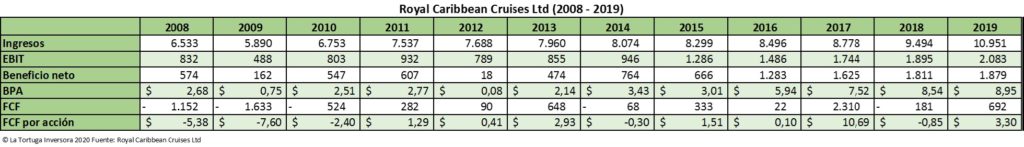

En esta ocasión se subirá a un crucero perteneciente a la segunda compañía crucerista mundial, la Royal Caribbean. Aunque es la segunda, posee el crucero más grande del mundo, el Symphony of the Seas, con un coste de construcción de 1.350 millones de dólares. Esta empresa no solo tiene el crucero más grande del mundo, sino que posee los cuatro cruceros más grandes del planeta, los cuales pertenecen a la clase Oasis. En total la empresa opera 61 cruceros con una capacidad para casi 150.000 personas.

Desde 2008, Royal siempre ha reportado beneficios para sus accionistas; al igual que la Carnival, apenas notó la crisis financiera de 2008. Durante el periodo analizado, los ingresos, el EBIT y el beneficio neto han aumentado a una TAC del 4,8 %, del 8,7 %, y del 11,4 % respectivamente. El beneficio por acción también ha aumentado a una TAC positiva del 11,6 %, superior a la del beneficio neto, lo cual indica que existe una recompra de acciones por parte de la empresa.

La caja de Royal ha sufrido más que la de Carnival; al parecer para adelantar al primero se requiere invertir dinero. De hecho, la suma de los flujos de caja libre desde 2008 es de apenas 819 millones de dólares, mientras que los de la Carnival son de 12.000 millones. Las dos empresas son gigantes del sector, pero sin duda ya hemos encontrado una pequeña diferencia entre ambas.

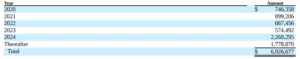

El nivel de endeudamiento de la Royal Caribbean es importante, con una deuda de más de 11.000 millones de dólares; similar a la de la Carnival. Este año deberá pagar 2.621 millones y tan solo tiene una caja de 240 millones. También tiene acceso a un crédito por valor de 1.300 millones, el cual es insuficiente para poder pagar su deuda a corto plazo; necesitaría otros 1.000 millones para poder liquidar la deuda de 2020. Las últimas noticias sostienen que la empresa dispondría de un crédito extra de 2.200 millones, con lo cual mejoraría la situación a corto plazo. No obstante, la directiva debería replantearse la retribución al accionista a medio plazo, pues no se puede mantener el dividendo y endeudarse para construir cruceros para adelantar a su principal rival.

Durante el periodo analizado, la acción obtuvo una mediana del beneficio por acción de 2.89 $, aunque en los últimos años ha mejorado notablemente. Si tenemos en cuenta que el PER medio de la compañía en los últimos cinco años ha sido de 18 veces, una valoración muy conservadora del negocio serían unos 12.000 millones de dólares. Al escribir estas líneas, la compañía tiene una capitalización de unos 7.200 millones.

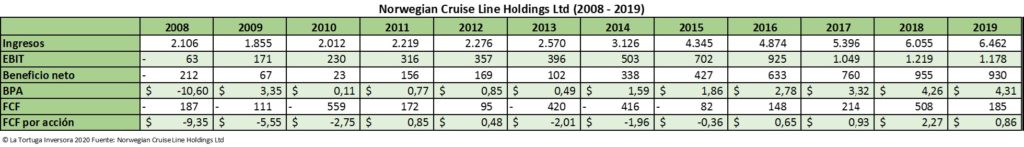

Si aún le queda energía vamos a por el tercer y último crucero en el que embarcaremos; en esta ocasión subiremos a bordo de un crucero que pertenece a la compañía Norwegian Cruise. Esta empresa, un poco más modesta que las anteriores, opera 27 barcos con una capacidad para más de 58.000 personas.

Estamos ante una empresa que, como el resto, ha reportado beneficios constantemente, eso sin tener en cuenta el resultado de 2008. La compañía de origen noruego se ha ido abriendo paso en el sector hasta alcanzar unos ingresos de más de 6.400 millones de dólares, tres veces más que en 2008.

Aunque la empresa ha ido creciendo, su generación de flujos de efectivo ha sido mucho más irregular. Por si fuera poco, la suma de sus flujos libres de caja desde 2008 es negativa, es decir, no ha generado efectivo para sus accionistas. Sin duda la empresa está invirtiendo para continuar creciendo en este sector, el cual es muy intenso en capital. Jamás ha repartido dividendo, ya que todo el efectivo que genera lo necesita para invertir en la construcción y el mantenimiento de sus cruceros.

La deuda total de la empresa es de casi 7.000 millones de dólares, de los cuales 750 millones vencen este año. La empresa tiene 250 millones en caja y un crédito disponible de 875 millones, suficiente para pagar la deuda a corto plazo; las últimas noticias indican que ha obtenido otra línea adicional de crédito por valor de unos 675 millones.

Durante el periodo analizado, la acción obtuvo una mediana del beneficio por acción de 1.73 $, pero hay que tener en cuenta que la mediana de los últimos tres años sería del 4,26 $; la empresa ha crecido mucho. Si tenemos en cuenta que el PER medio de la compañía en los últimos cinco años ha sido de 20 veces, una valoración muy conservadora sería de unos 7.500 millones de dólares. No obstante, si se tienen en cuenta el crecimiento del negocio de los últimos años, una valoración más realista podría situarse en torno a los 15.000 millones de dólares. Actualmente, la capitalización bursátil de la empresa está en torno los 3.000 millones.

¿Qué le han parecido los tres cruceros? Seguro que piensa que es un sector con una perspectiva negativa a corto plazo y que el coronavirus va a impactar fuertemente en la industria turística. Eso no lo dude, este año los ingresos van a descender drásticamente; lo perdido jamás se facturará. No obstante, La Tortuga Inversora invierte con una visión a largo plazo y para que se sienta más seguro que navegando en el Titanic, aplicaremos los criterios de calidad de La Tortuga Inversora.

Criterios de calidad de La Tortuga Inversora

Carnival Corp

Tamaño adecuado

Situación financiera suficientemente solida

Estabilidad de los beneficios

Historial de dividendos

Beneficio por acción

PER moderado

Valor de libros

Flujos libres de caja

Margen de beneficio

Equipo directivo

Royal Caribbean Cruises Ltd

Tamaño adecuado

Situación financiera suficientemente solida

Estabilidad de los beneficios

Historial de dividendos

Beneficio por acción

PER moderado

Valor de libros

Flujos libres de caja

Margen de beneficio

Equipo directivo

Norwegian Cruise Line Holdings Ltd

Tamaño adecuado

Situación financiera suficientemente solida

Estabilidad de los beneficios

Historial de dividendos

Beneficio por acción

PER moderado

Valor de libros

Flujos libres de caja

Margen de beneficio

Equipo directivo

Para obtener más información a cerca de los criterios de calidad de La Tortuga Inversora haz clic aquí.

Al aplicar los criterios de calidad, se muestra que las tres compañías analizadas tienen un problema principal, el nivel de endeudamiento. Esto no supondría un problema grave, ya que el sector obtiene cada vez más clientes; los cuales hacen aumentar los ingresos año tras año. El contratiempo que tienen estas compañías, o cualquiera, es que con un nivel de endeudamiento importante y una nula actividad se pueden enfrentar a una desaparición a corto plazo. Se ha podido comprobar que las tres empresas disponen de liquidez y créditos para pagar sus deudas a corto plazo, han ganado tiempo gracias a los créditos. Si la situación es temporal, los cruceros no sufrirán más que una “mar picada”, si es a largo plazo, despídase de hacer un crucero en su vida porque todos pasaran a ser piezas de museo.

Con los datos en la mano, la mejor compañía de cruceros del mundo es Carnival, la mayor del mundo. Como ha podido leer, Royal y Carnival tienen prácticamente la misma deuda en términos absolutos, pero Carnival obtiene el doble de ingresos. En resumen, Carnival es la líder de este sector oligopolístico.

En conclusión, estamos ante un triunvirato de grandes empresas que son actualmente impopulares entre la comunidad inversora debido a las noticias sobre el coronavirus. Aunque la mejor es Carnival, las tres son APTAS PARA LA INVERSIÓN. Las empresas analizadas han obtenido beneficios razonables durante el periodo analizado, poseen un negocio de calidad y cotizan a unos múltiplos tentadores. Si la epidemia actual es un acontecimiento de naturaleza temporal, las tres empresas ofrecen unos precios atractivos para incorporar en una cartera diversificada con un enfoque a largo plazo.

Invierte en tu educación financiera

¡Leer te da más!

Gracias por el artículo. La situación actual creo que no tiene precedentes, ni 2008 ni accidentes puntuales son comparables. Que es temporal está claro, pero con esa deuda y CAPEX el tiempo va en tu contra, y espero equivocarme pero dudo mucho que este verano ya podamos embarcarnos tranquilamente, quizá el verano de 2021. Cada país está lidiando con la pandemia como quiere o puede, y un crucero es algo muy internacional, tanto la tripulación como los pasajeros como los destinos. Hasta que no quede el mundo limpio y la gente vuelva a recuperar la confianza de meterse en un sitio cerrado durante días con desconocidos pueden pasar muchos meses. Porque un crucero es para relajarse.

¡Hola!

Muchas gracias por leer el artículo.

Durante este año lo más seguro es que Carnival y Royal aporten pérdidas por primera vez desde 2008. Es cierto que el principal problema es la deuda, pero como has visto en el artículo, las empresas están preparadas con liquidez adicional para poder hacer frente a los pagos. Si durante el 2020 no se opera, o se opera poco, no tendrán problemas para afrontar los pagos, sobre todo las dos grandes.

Es cierto que la crisis actual es más importante que las pasadas: recesiones económicas, accidentes y terrorismo. Es un sector cíclico y quizás ha llegado el momento en entrar en la parte baja del ciclo de su negocio, momento donde hay que pensar en invertir en este tipo de compañías. Si es así, los precios actuales ofrecen una oportunidad para entrar en un cartera diversificada con una visión a largo plazo. En la crisis actual, la vuelta de la demanda puede tardar más en volver a la normalidad. No obstante, en el pasado la demanda ha demostrado ser muy resistente a las crisis, aunque está vez puede ser diferente, o no… El tiempo nos dirá como evoluciona esta situación, que sin duda queda para rato.

Un saludo.