- Empresa: Potash Corporation of Saskatchewan Inc.

- Ticker: POT

- Mercado: New York Stock Exchange

- Sede: Canadá

- Presidente: Jochen Tilk

- Web: www.potashcorp.com

- Sector: Materiales básicos

- Industria: Insumos agrícolas

- Precio por acción: 16,08 $

- Número de acciones: 837 millones

- Capitalización bursátil: 13.500 millones de $

- Fecha del análisis: 13/04/2016

- Riesgo de inversión: Moderado

1. La empresa

Potash Corporation of Saskatchen es una de las principales productoras de fertilizante del mundo. La compañía produce los tres nutrientes esenciales para el cultivo: potasio, nitrógeno y fosfato.

La empresa se creó en 1975 por el Gobierno de Saskatchewan, pero en 1989 se privatizó y se realizó una OPV simultánea en la bolsa de Toronto y en la de Nueva York (nuestro análisis está basado en los datos de la bolsa de Nueva York).

Actualmente, la compañía es la principal productora de potasa del mundo, suministra una quinta parte de la capacidad mundial y da trabajo a más de 5.300 personas.

1.2. Líneas de negocio

Producción de potasa: La producción de potasa de la compañía representa el 20 % de la capacidad mundial y el 58 % de las ventas. Es el principal segmento de la compañía y emplea a 2689 trabajadores.

Producción de nitrógeno: La producción de nitrógeno representa el 2 % de la capacidad mundial y el 31 % de las ventas de la compañía. El negocio del nitrógeno emplea a más de 800 trabajadores.

Producción de fosfato: La producción de fosfato representa el 3 % de la capacidad mundial y el 11 % de las ventas de la compañía. El segmento de fosfato emplea a más de 1400 trabajadores.

La compañía está internacionalizada, no obstante, el 59 % de las ventas se realizan en Estados Unidos. Algunos de los países que más compras realizan son: Canadá, con el 4,7 % de las ventas, Latino América, con el 6,4 % y China, con el 4,2 %.

Durante el 2015, las ventas de potasa ascendieron a 2.543 M $, las de nitrógeno a 1.960 M $ y las de fosfato a 1.776 M $.

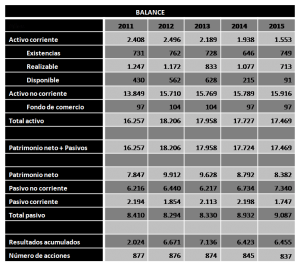

2. Balance

Potash Corporation tiene un activo total de 17.469 M $, cuyo 91 % corresponde a activos no corrientes y el 9 % a activos corrientes. El fondo de comercio solo representa el 1% del total de activos, por eso no es necesario analizarlo a fondo. El activo corriente se ha reducido a una Tasa Anual Compuesta (TAC) del 8,4 % desde el 2011, mientras que el activo no corriente ha aumentado a una TAC del 2,8 %.

Potash Corporation tiene un activo total de 17.469 M $, cuyo 91 % corresponde a activos no corrientes y el 9 % a activos corrientes. El fondo de comercio solo representa el 1% del total de activos, por eso no es necesario analizarlo a fondo. El activo corriente se ha reducido a una Tasa Anual Compuesta (TAC) del 8,4 % desde el 2011, mientras que el activo no corriente ha aumentado a una TAC del 2,8 %.

El patrimonio neto de la compañía asciende a 8.382 M $ y representa el 48 % de los pasivos y patrimonio neto. Por consiguiente, la compañía está capitalizada. El patrimonio neto durante los últimos 5 años se ha mantenido bastante estable respecto a los pasivos.

El pasivo total asciende a 9.087 M $, cuyo 42 % representa pasivo no corriente y el 10 % pasivo corriente respecto a la suma del patrimonio neto y los pasivos. El pasivo corriente se ha reducido a una TAC del 4,5 %, mientras que el pasivo no corriente ha aumentado a una TAC del 3,4 %.

El número de acciones se ha reducido en 40 millones desde el 2011, hasta tener un total de 837 millones de acciones.

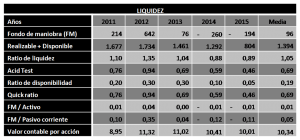

2.1. Liquidez

La compañía presenta unos ratios de liquidez un poco decepcionantes. El fondo de maniobra es negativo durante los dos últimos años, en otras palabras, la empresa no tiene suficiente dinero para satisfacer sus deudas en el corto plazo. El realizable más el disponible no se aproxima al pasivo corriente, le faltan 943 M $ para igualarlo.

La compañía presenta unos ratios de liquidez un poco decepcionantes. El fondo de maniobra es negativo durante los dos últimos años, en otras palabras, la empresa no tiene suficiente dinero para satisfacer sus deudas en el corto plazo. El realizable más el disponible no se aproxima al pasivo corriente, le faltan 943 M $ para igualarlo.

En su conjunto, los ratios de liquidez son algo negativos y la empresa debería mejorarlos, ya que puede presentar problemas para hacer frente a sus deudas a corto plazo. Como el fondo de maniobra es negativo, podemos decir que la empresa está en suspensión de pegos técnica/teórica.

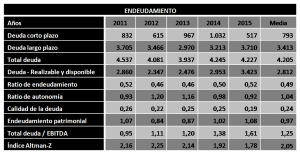

2.2. Endeudamiento

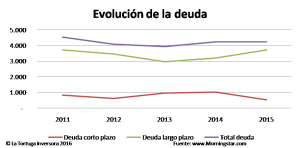

La compañía tiene una deuda total de 4.227 M $, lo que nos da indica un ratio de endeudamiento de 0,54. Por tanto, el nivel de deuda se encuentra en un nivel muy estable, e incluso ha reducido la deuda total en 331 M $ desde el 2011.

La compañía tiene una deuda total de 4.227 M $, lo que nos da indica un ratio de endeudamiento de 0,54. Por tanto, el nivel de deuda se encuentra en un nivel muy estable, e incluso ha reducido la deuda total en 331 M $ desde el 2011.

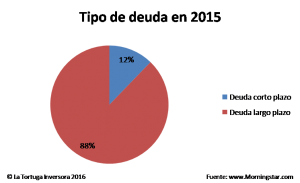

La mayor parte de la deuda es a largo plazo, solo la cifra de 517 M $ es deuda a corto plazo, es decir, un 12 % del total.

El índice Altman-Z nos permite saber si una empresa tiene riesgo de quiebra mediante una serie de cálculos. Lo cierto es que la compañía no presenta saca buena nota en este índice, ya que un ratio menor a 1,8 indica una alta probabilidad de suspensión de pagos (no quiere decir que vaya a quebrar).

En resumen, la compañía no está muy endeudada y la mayor parte de la deuda es a largo plazo. Aunque el índice Altman-Z nos indica que la compañía tiene una probabilidad elevada de suspensión de pagos, no podemos decir que haya un riego muy elevado de no pagar la deuda. El principal problema que tiene la compañía es la falta de un fondo de maniobra fuerte y estable que garantice el pago de las deudas a corto plazo sin sorpresas.

-

- El 12 % de la deuda de la compañía es a corto plazo, es decir, la mayor parte de la deuda de la compañía es a largo plazo, lo que nos brinda una mayor seguridad.

3. Cuenta de resultados

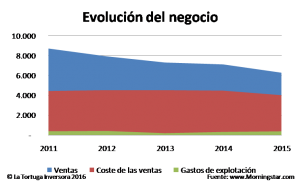

La evolución de las ventas durante los últimos 5 años ha sido negativa, ya que han disminuido a una TAC del 6,3 %. Las ventas se han reducido en todos los segmentos del negocio debido a la oferta de fertilizantes. Los costes de las ventas también se han reducido a una TAC del 2 %.

La evolución de las ventas durante los últimos 5 años ha sido negativa, ya que han disminuido a una TAC del 6,3 %. Las ventas se han reducido en todos los segmentos del negocio debido a la oferta de fertilizantes. Los costes de las ventas también se han reducido a una TAC del 2 %.

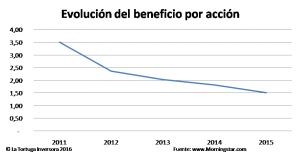

El beneficio neto ha descendido mucho desde 2011, se ha reducido en 1.811 M $ concretamente. La TAC del beneficio neto ha descendido un 16,2 %. La mayor reducción de beneficios se produjo en 2012 y a partir de ese año han ido descendiendo a un ritmo inferior pero continuo.

En resumen, la cuenta de resultados no ha evolucionado bien desde el 2011 y parece que la reducción de los beneficios y las ventas continúa año tras año. La sobreoferta de fertilizantes a nivel mundial ha provocado una reducción del precio de los fertilizantes y de ahí viene la reducción de beneficios de la empresa.

Las ventas se han reducido, pero los costes continúan siendo muy estables. Un aumento de las ventas podría provocar un gran aumento en el margen de beneficios.

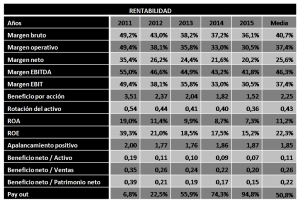

3.2. Rentabilidad

Desde el 2011, los márgenes de la compañía han ido reduciéndose progresivamente. Esto ha sucedido debido al aumento de la oferta de fertilizantes a nivel mundial, que ha conllevado la reducción del precio de los fertilizantes y, por tanto, ha afectado a la rentabilidad del negocio. Potash es una empresa importante y líder mundial en producción de potasa: gracias a eso, podrá afrontar mejor una guerra de precios con sus competidores.

Desde el 2011, los márgenes de la compañía han ido reduciéndose progresivamente. Esto ha sucedido debido al aumento de la oferta de fertilizantes a nivel mundial, que ha conllevado la reducción del precio de los fertilizantes y, por tanto, ha afectado a la rentabilidad del negocio. Potash es una empresa importante y líder mundial en producción de potasa: gracias a eso, podrá afrontar mejor una guerra de precios con sus competidores.

El ROA y el ROE se han reducido desde 2011 a una TAC del 17,4 % y de 17,3 % respectivamente.

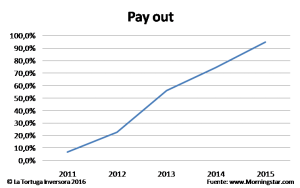

El beneficio por acción se ha reducido a una TAC del 15,5 % hasta llegar a 1,52 $ por acción. El pay-out ha aumentado desorbitadamente hasta alcanzar el 94,8 % del beneficio. Esto a La Tortuga Inversora no le gusta puesto que destinar casi el 95 % de las ganancias a repartir no es nada sano para la empresa. Si observamos el pay-out en 2011, vemos que tan solo era del 6,8 %, pero el aumento significativo del dividendo en 2013 y las continuas bajadas de los beneficios han hecho aumentar la cantidad de beneficios destinada al dividendo. Desde mi punto de vista, la empresa debería reducir el dividendo e intentar aumentar el fondo de maniobra para sanear un poco las cuentas a corto plazo.

En conclusión, los márgenes de la compañía se han reducido mucho desde 2011 y no parece que vayan aumentar por el momento, aunque, ciertamente, no soy experto en el sector de fertilizantes. Lo que no me ha gustado nada es la cantidad de beneficios que se destina a dividendo, ya que considero una barbaridad destinar casi un 95 % de los beneficios a repartir entre los accionistas lo considero una barbaridad. De todos modos, el ROA y el ROE son buenos.

-

- El pay-out ha experimentado un aumento desorbitado desde mi punto de vista. La política de la empresa de subir el dividendo a pesar de la bajada de los beneficios puede provocar problemas futuros en sus cuentas. Una buena empresa no debería destinar un 95 % de sus beneficios a repartir, sino a mejorarla.

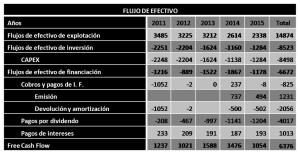

4. Flujos de efectivo

La cuenta de flujos de efectivos es la mejor parte de la compañía. A pesar de la bajada de beneficios, los flujos de efectivos de la compañía son muy buenos. Los flujos de efectivo por explotación son positivos, es decir, el negocio es rentable y genera dinero. Con el flujo de explotación se pueden pagar sin problemas el CAPEX.

La cuenta de flujos de efectivos es la mejor parte de la compañía. A pesar de la bajada de beneficios, los flujos de efectivos de la compañía son muy buenos. Los flujos de efectivo por explotación son positivos, es decir, el negocio es rentable y genera dinero. Con el flujo de explotación se pueden pagar sin problemas el CAPEX.

Los flujos de financiación se han mantenido bastante estables desde el 2011. La compañía no tiene mucha deuda y puede pagarla sin problemas. De hecho, desde 2014 la compañía ha emitido deuda por valor de 1.231 M $ y ha devuelto 1.002 M $, en otras palabras, la empresa se está endeudando un poco.

En este apartado del análisis, también podemos ver el dinero destinado a pagar los dividendos y observamos cómo ha ido aumentando desde 2011 comiéndose una gran parte del efectivo. Desde mi punto de vista, la empresa tiene un dividendo demasiado elevado para sus beneficios y su caja, debería reducirlo considerablemente.

La conclusión de la cuenta de flujos de caja es que la compañía genera efectivo para pagar sus deudas y hacer inversiones. Pero desde mi punto de vista el dividendo no es sostenible con este flujo de caja y si no se reduce puede traer problemas financieros para la empresa.

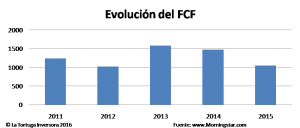

Los flujos libres de caja siempre han sido positivos, la empresa puede hacer frente a sus inversiones en CAPEX sin ningún problema.

5. Conclusiones

Potash Corporation of Saskatchen es una empresa que se debe tener en consideración a la hora de invertir en el sector de los fertilizantes. A pesar de ser una gran empresa y líder mundial en el segmento de la potasa, lo cierto es que hay puntos de sus estados financieros que no me convencen.

En primer lugar, su balance es bueno pero, desde mi punto de vista, es un tipo de empresa que necesita un fondo de maniobra grande que ahora mismo es inexistente. Esta compañía no es un minorista, como DIA o Mercadona, por tanto, no se puede permitir tener un fondo de maniobra negativo. Por ejemplo, DIA tiene un ciclo de caja de – 45 días (cobra en efectivo y tarda 45 días en pagar a sus proveedores y eso le da un margen de seguridad), pero Potash tiene un ciclo de caja de 67 días. En resumen, debe mejorar sus ratios de liquidez.

En segundo lugar, la empresa ha visto como se han ido reduciendo las ventas y los beneficios muy rápidamente desde 2011. Potash está sufriendo la sobreoferta en el mercado de fertilizantes y eso ha hecho reducir la cuenta de resultados. La empresa es líder mundial en la producción de potasa y también es una de las principales productoras de nitrógeno y fosfatos del mundo, cosa que la convierte en una empresa con una ventaja respecto a sus rivales.

En tercer lugar, no me gusta nada el aumento que ha experimentado el dividendo durante los últimos años. Es normal que una empresa aumente el dividendo si los beneficios vienen acompañando, pero este no es el caso. La compañía ha aumentado el dividendo en los últimos años a pesar de la bajada de los beneficios y esto ha provocado que el pay-out llegue al 95 % (algo desorbitado). ¿Cuánto tiempo podrá estar Potash destinando un 95 % de sus ganancias a los accionistas? No lo sé, lo que puedo asegurar es que es algo insostenible y debería utilizar ese dinero a la empresa.

Como decía en el análisis de Mosaic, La Tortuga Inversora no es una experta en el negocio de fertilizantes, y dudo mucho que la mayoría de lectores sean expertos en el sector. Lo poco que sé de fertilizantes es que son necesarios para la producción de cultivos y, debido al aumento de la población mundial, los fertilizantes serán más necesarios que nunca para abastecer de alimentos a todo el planeta. Así pues, el negocio de la compañía va a continuar en el futuro porque es necesario para la población.

En conclusión, Potash es una buena empresa pero tiene algunos puntos que no me gustan. He de destacar que lo mejor que tiene la empresa es la capacidad de generación de caja, que es positiva desde 2010. Con unos flujos de caja como los actuales, la compañía tendrá dinero para pagar las deudas, hacer inversiones para continuar sus operaciones y repartir dividendos. A pesar de no tener un fondo de maniobra, la empresa está saneada y es difícil que sufra una suspensión de pagos, ya que está fuertemente capitalizada, tiene beneficios y encima genera caja.

Actualmente, la compañía cotiza sus acciones en torno a 16,5 $ en la Bolsa de Nueva York (también está presente en la bolsa de Canadá). Su valor contable es de 10 $ por acción y creo que no debería superar la cotización los 15 $ (Benjamin Graham dijo que el precio actual no debe ser superior a 1,5 veces el valor contable). El PER medio de los últimos 10 años es de 21 (actualmente es de 10,9), con un PER de 21 la acción debería cotizar a 32 $ por acción. No digo que valga 32 $ por acción, pero la progresión de reducción de beneficios no nos invita a pagar un PER tan elevado. Sin duda, lo mejor de la compañía son los flujos de caja y un precio justo para esos flujos podría estar en torno a los 25 $.

En definitiva, La Tortuga Inversora recomienda poner en el radar a este valor y vigilarlo constantemente, ya que tiene un gran potencial. Por ahora, no es recomendable hacer una inversión a largo plazo (no es lo mismo que especulación). Recomendaría invertir en la compañía a un precio entorno a 10 $ por acción, ya que con ese precio nos daría un margen de seguridad aceptable, pero por ahora ese precio está bastante lejos. Si queréis invertir en el sector de fertilizantes os recomiendo leer, en nuestra web, el artículo sobre Mosaic, una empresa que desde mi punto de vista está bastante mejor que Potash.

AVISO

El semáforo de La Tortuga Inversora ofrece a nuestros lectores una manera rápida y sencilla de entender el riesgo que presenta la empresa analizada en cada artículo.

- Rojo = Riesgo elevado.

- Ámbar = Riesgo moderado.

- Verde = Riesgo reducido.

La Tortuga Inversora no se hace responsable de las inversiones individuales que puedan hacer los lectores. Cada persona debe decidir libremente si quiere o no invertir en la empresa analizada. El análisis ofrecido es de carácter general, por tanto, no se ajusta a las circunstancias personales de cada lector.

interesante analisis, aunque parece bastante, estaba buscando empresas en el sector agrícola, que pienso pueden disfrutar de un buen rendimiento los proximos años, pero quizas no precisamente este sector, pienso mas en una restricción de oferta alimentaria, lo que perjudicaría precisamente al sector de insumos agricolas, un saludo, gracias por compartir

¡Hola Nicolás!

Muchas gracias por leer el artículo. Ten en cuenta que lo que lees tiene 4 años de historia y seguramente este todo desactualizado. Por ejemplo, Potash se fusiono con Agrium para crear Nutrien. La compañía analizada depende sobre todo del precio de las materias primas que produce. El sector agrícola es interesante, pero no lo conozco suficiente para ayudarte.

Un saludo 🙂